實際成本很高卻仍需繳很多稅原因 — 5%營業稅

營業稅的計算公式 簡單但粗暴

公司行號成立後

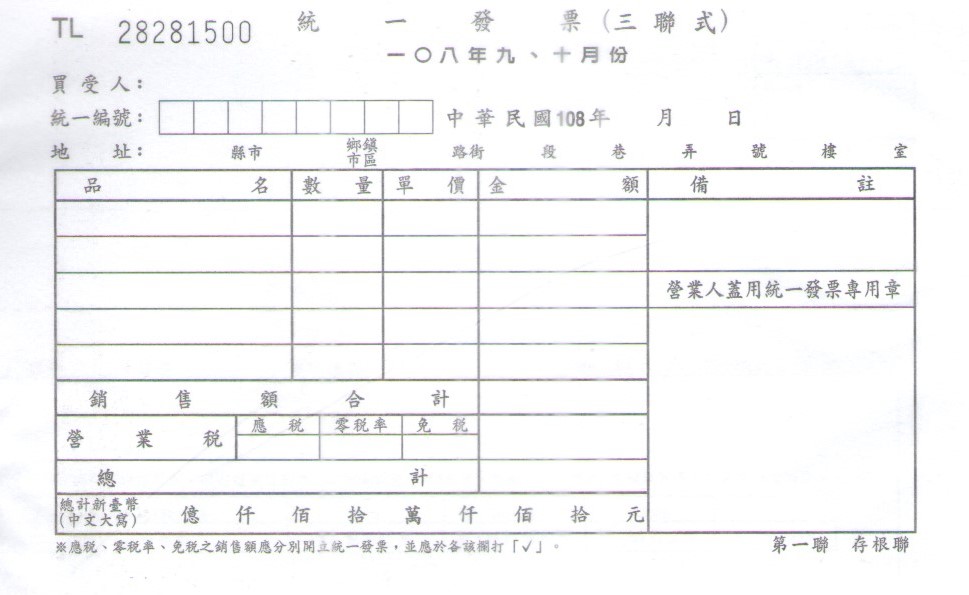

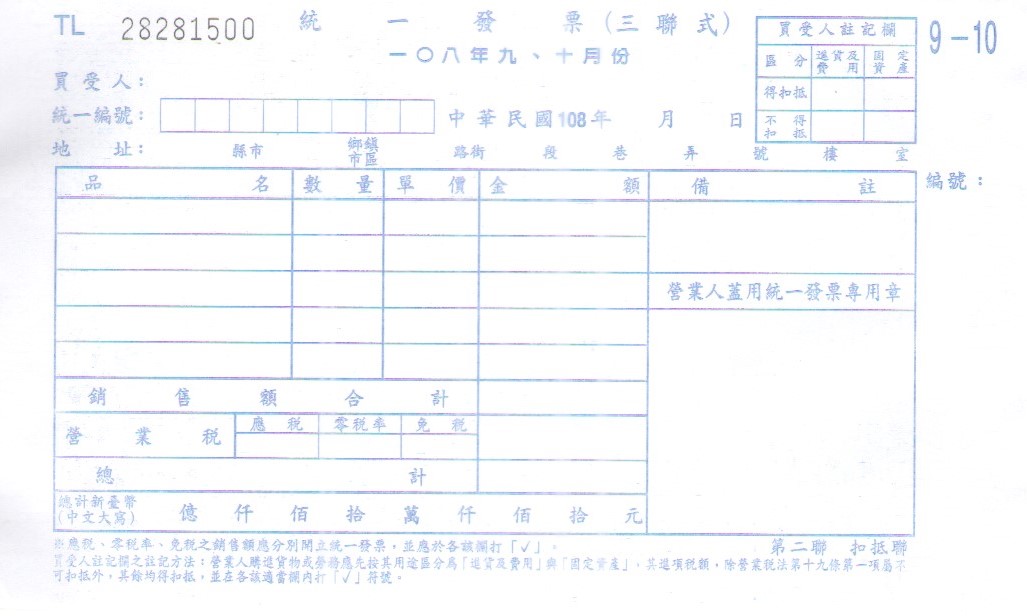

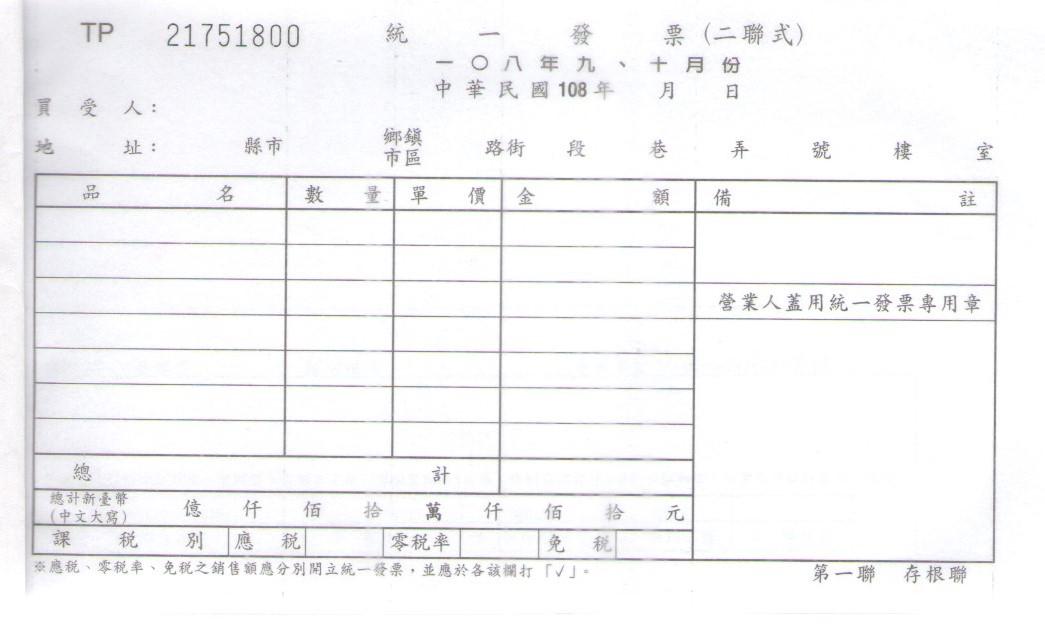

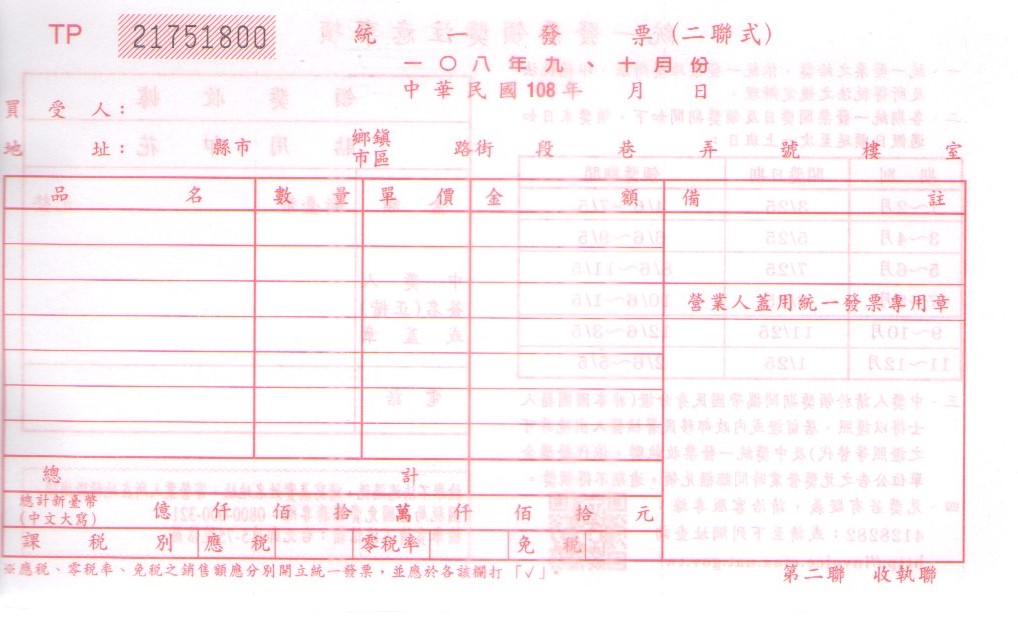

除了取得免用統一發票的資格,否則就必需開立發票

並且每在單數月(1、3、5、7、9、11月) 的15日期,繳納前二個月的營業稅

營業稅的計算方式很簡單:

應繳營業稅稅金=(開出的發票 — 拿到的發票)×5%

要注意的是,因為吃、喝、玩、樂的支出拿到的發票

依據營業稅法第19條,是不拿來當減項的

還有,買乘人自用小客車(行照上是「自小客」)時,拿到的發票也不能當減項

房租支出沒有發票 不能用來扣營業稅

以餐飲業為例

要拿到「發票」來扣減營業稅其實並不容易

餐飲業主要的成本有三項:租金、薪資、食材

除非房東是公司

不然跟個人房東租房子,頂多能拿到收據或匯款證明,其實拿不到發票

薪資支出沒有發票 不能用來扣營業稅

薪資雖然佔經營成本的比重很大

但包含相關勞健保和退休金的支出,其實都沒辦法拿到「發票」

給員工的薪水只有匯款證明,拿現金的臨時工頂多只會簽回勞務報酬單

年底還要開扣繳憑單,就是拿不到「發票」

延申閱讀:老板除了薪水外還要負擔的員工福利成本

食材的採購沒有發票 不能用來扣營業稅

食材採購對餐飲業來說絶對是一筆大支出

但在傳統市場或直接從農漁民手中採買食材,拿到的也只會是收據,而非統一發票

收據是沒有辦法在申報營業稅時當作減項的

除了在開業初期因為裝潢、採買鍋碗瓢盆;平時水電瓦斯、購買調味料這些支出外

要拿到發票來扣抵營業稅,其實並不容易

所以餐飲業若是實實在在的開發票,那要繳的營業稅事實上是非常多的

以勞務支出為主的行業都面臨同樣問題

在服飾零售公司、顧問公司、設計公司……等

只要成本結構是以租金、薪資為主的行業,雖然實際上經營的成本很高,也就是利潤並沒有太多

但在營業稅這麼簡單的計算公式下,可以拿到用來當減項的發票其實不多

所以營業稅的負擔都是很高的,這也是營業稅最粗暴的地方

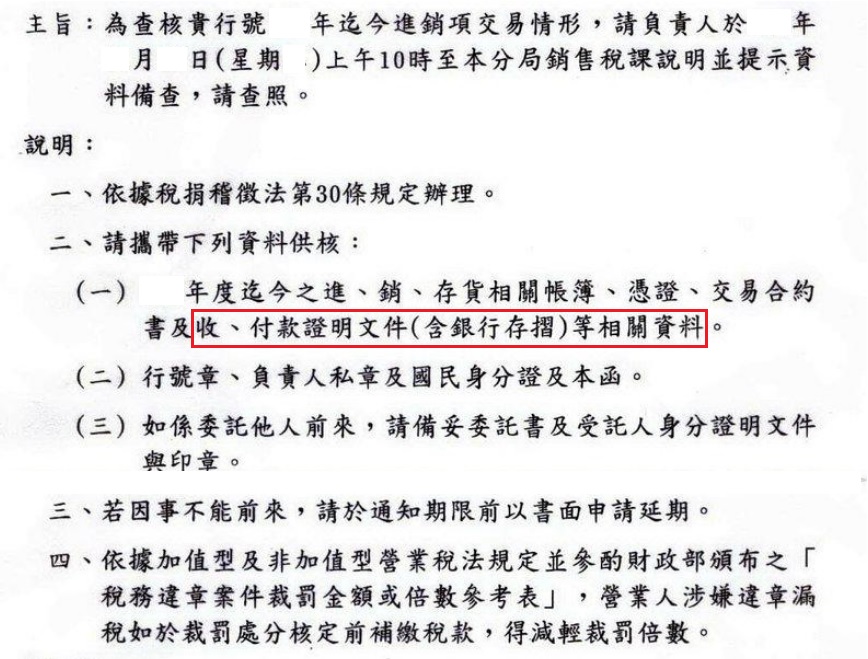

漏開發票罰很重

因為想少繳營業稅,所以很多人就辦法少開、漏開發票給客戶

若是不幸被國稅局查到,那損失就會很大

除了補稅加罰款,還有可能被國稅區施以停業的處罰

詳細內容請參考:為什麼便利商店不漏開發票?

買發票是準自殺行為

不能漏開發票,有人就想說去買發票來扣抵

這樣的想法很糟,因為國稅局對買發票的行為很痛恨

所以被抓到的話會罰的很重

詳細內容請參考:買發票 千萬母湯喔!

營業稅支出是經營的必要成本

拿不到發票來扣抵,漏開發票的風險也很大,繳稅肯定是跑不掉了

但我們可以這樣作,盡可能減少營業稅的負擔:

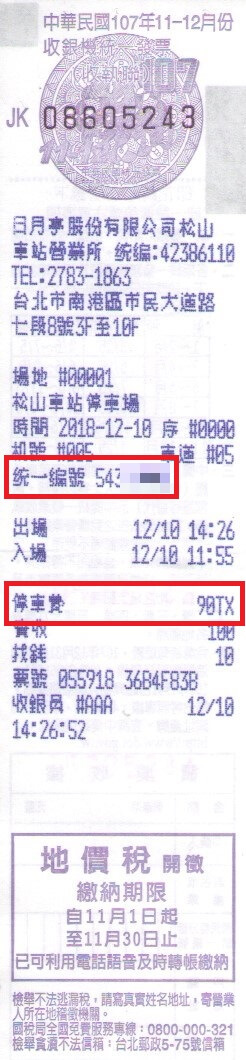

- 老板和業務手機的戶名,改為公司,增加可扣抵的金額

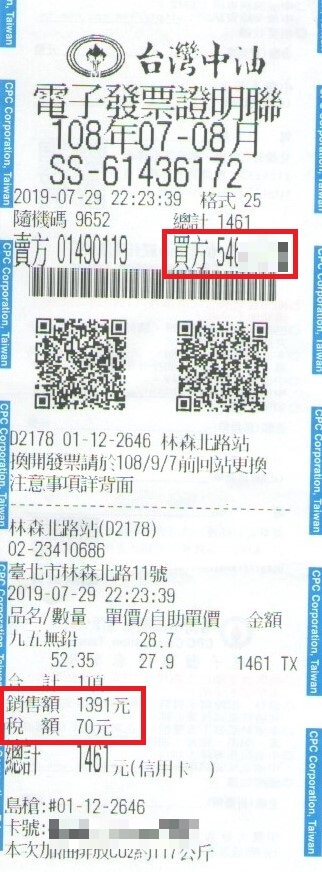

- 老板和業務在外跑業務,加油時拿到的發票打上統一編號,增加可扣抵的金額

- 把營業稅支出當作是經營上的必要成本,產品訂價時把營業稅的負擔考慮進去,才不會造成訂價低估的情形

- 報價時,特別註明金額「未稅」,就是不含營業稅的意思。當客戶是公司時,支付的營業也可以拿來扣抵,所以大家都有另外支付營業稅的默契